2022.12.26

【グループ通算/第7回】グループ通算制度の個別項目(時価評価)

今回はグループ通算制度の個別項目(時価評価)について紹介します。

グループ通算制度の適用開始、通算グループへの加入及び通算グループからの離脱にあたっては、一定の場合に資産の時価評価を行う必要があります。

そこで今回は、各タイミングにおいて時価評価の対象となる法人とその要件について、説明します。また、その他の留意事項として令和4年の税制改正項目(投資簿価修正)についても触れたいと思います。

■グループ通算制度適用開始時

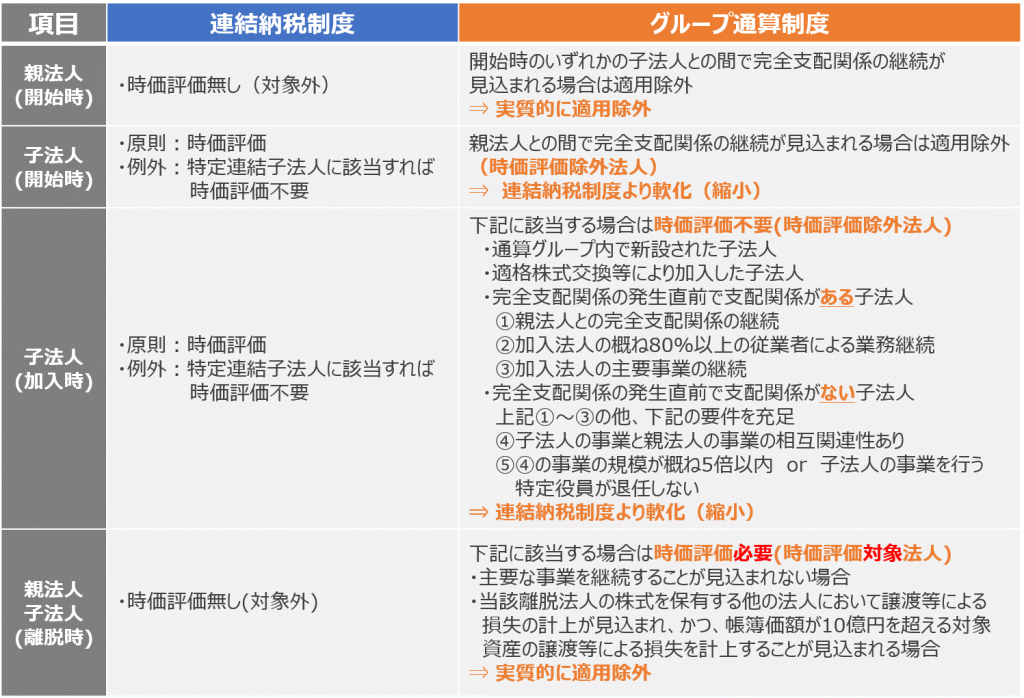

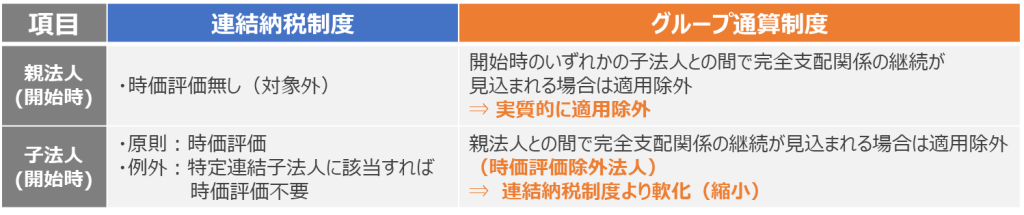

連結納税制度において制度適用開始直前に保有する一定資産の時価評価は、親法人は対象にならない一方で、子法人ついては原則時価評価対象法人としながらも、特定連結子法人に該当する場合には時価評価の対象外としてきました。

それに対してグループ通算制度では、子法人だけでなく親法人についても原則時価評価の対象法人となりますが、下記要件(表1参照)を満たす法人については時価評価の対象外となります(法法64条の11)。

表1

表1記載のとおり、完全支配関係の継続が見込まれない場合において時価評価の対象法人となるため、連結納税制度と比較して、制度適用開始時に時価評価の対象法人となるケースは少なくなることが想定されます。

■通算グループへの加入時(子法人のみ)

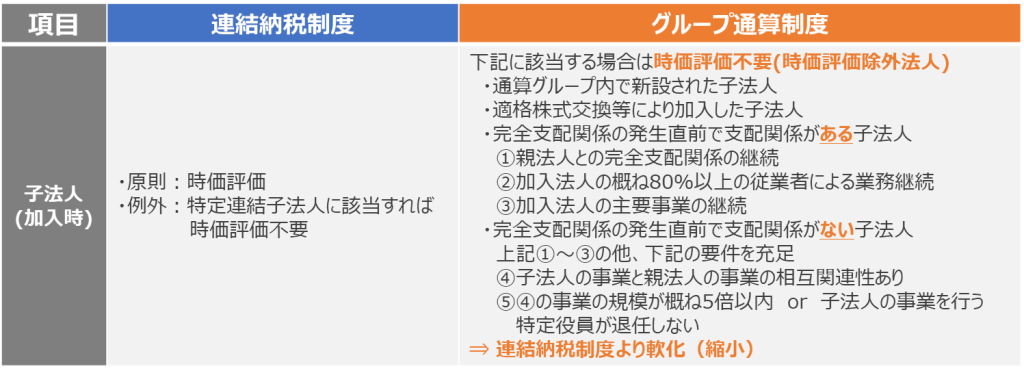

連結納税制度では、制度開始時と同じく原則保有資産の時価評価を行うこととしながら、特定連結子法人に該当する場合には、時価評価の対象外としてきました。

それに対してグループ通算制度では、通算グループへの加入時に時価評価対象外となる法人の要件を、組織再編税制との整合性等の観点を踏まえ下記要件(表2参照)としており、連結納税制度と比べ時価評価の対象法人の範囲は縮小させていることが伺えます(法法64条の12)。

表2

実務的に取扱いが変更となるケースとしては、通算グループ加入の直前に支配関係のない法人の株式をキャッシュで購入して完全支配関係が成立したような場合が挙げられます。

当該ケースにおいて、連結納税制度では特定連結子法人に該当せず時価評価の対象となりますが、グループ通算制度では①~⑤の要件を満たせば時価評価の対象法人から除外されます。

■通算グループからの離脱時

連結納税制度では、連結グループから離脱する(完全支配関係がなくなるなど)法人の保有資産について時価評価の対象とはしてきませんでしたが、グループ通算制度では、通算グループから離脱した法人は一定の要件(表3参照)を満たすことで時価評価の対象法人となります(法法64条の13)。

ただし、資産の評価益の合計額が評価損の合計額以上である場合などは時価評価の対象とならないと定められていることから、こちらも実際に時価評価を行う場面は限られそうです。

表3

■令和4年の税制改正項目(投資簿価修正)

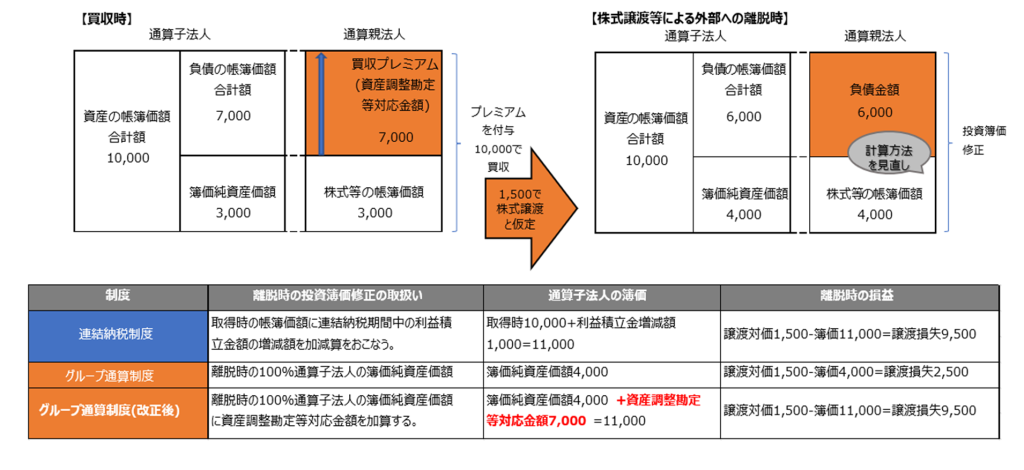

令和4年の税制改正において、不採算子法人の売却等の際に当該法人取得時の買収プレミアム相当額を譲渡原価に算入できるようになりました。

表4

改正前のグループ通算制度では、子法人が通算グループから離脱する際に、親法人が保有している離脱子法人株式等の帳簿価額を、通算承認の効力を失った日の前日の属する事業年度終了の時における離脱子法人の税務上の簿価純資産価額と同額にする修正(投資簿価修正)が行われてきました。

しかし、子法人株式の簿価純資産相当額を超える金額で取得していた場合に、その超える部分の金額(買収プレミアム相当額)が通算子法人株式の譲渡原価として損金算入できないことから、グループ通算制度の適用がM&Aを阻害するなどの懸念がなされていました。

そこで、令和4年の税制改正において、離脱時の子法人株式の帳簿価額となる通算子法人の簿価純資産価額に資産調整勘定等対応金額(買収プレミアム相当額)を加算することで、譲渡原価を損金算入できるように変更となりました。

■グループ通算制度の時価評価まとめ

表5(表1-3のまとめ)