2023.10.27

【グループ通算/第15回】 グループ通算制度・投資簿価修正(買収プレミアムの加算)

第14回では投資簿価修正の原則的な取り扱いについて紹介しました。今回は、資産調整勘定対応金額等の加算措置について概要の紹介とその他の留意点についてまとめたいと思います。

■ 概要

グループ通算制度において通算子法人が離脱する場合、その通算子法人の株式を保有する通算法人において、その通算子法人の株式の帳簿価額をその通算子法人の簿価純資産に修正する必要があります(詳細は「第14回グループ通算制度・投資簿価修正(原則)」をご確認ください)。

そのため、その通算子法人の株式の取得価額に今後の業績を期待して支払ったプレミアム分が含まれているが、その期待通りの業績を通算子法人が上げる前にその株式の売却が行われた場合には、当該プレミアム部分について損金算入ができなくなってしまいます。

上記を解消するため、当該プレミアム部分を帳簿価額に加算するのが「資産調整勘定対応金額等の加算措置」です。

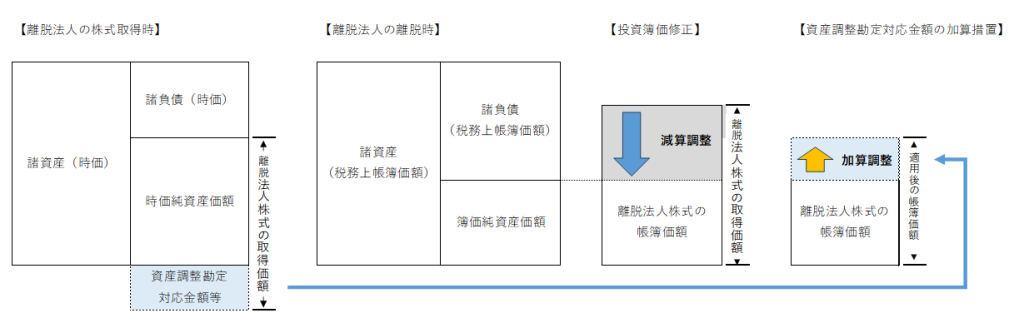

(イメージ図)

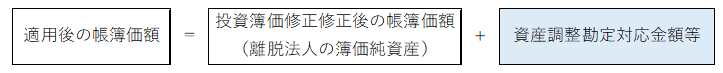

(計算イメージ)

■適用にあたって検討が必要こと

(1)適用の選択

当該制度の適用は離脱する通算子法人ごとに選択が可能であるため、通算子法人の離脱ごとに適用の判断をしていく必要があります。

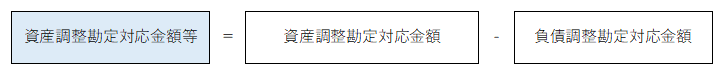

(2)資産調整勘定対応金額等の計算

資産調整対応金額等は離脱する通算子法人の株式の各取得時における時価純資産価額と株式の取得価額の差額により算定された資産調整勘定対応金額から負債調整勘定対応金額を減算した金額となります。資産・負債調整勘定対応金額は株式の取得時点ごとに算定がされます。そのため、グループ加入までに複数回の取得が行われている場合には、各取得時点における資産・負債調整勘定対応金額の算定が必要となります。

その他留意点は以下になります。

1. 原則は取得時点における資産・負債の価額により算定を行う必要がありますが、著しく資産の保有状況等に変動がなければ、直前の月次決算又は会計期間の終了の日における価額により算定することも可能です(法人税法基本通達2-3-21の7)。

2. 資産・負債調整勘定対応金額の算定はすべての取得時点において算定することが求められますが、取得の時期が古いなどの理由により資産・負債調整勘定対応金額の算定が困難と認められる場合にはその取得時点における資産・負債調整勘定対応金額を「0」とすることができます。

ただし、負債調整勘定対応金額の算定が見込まれる場合には「0」とすることはできません(法人税法基本通達2-3-21の4)。

(資産調整対応金額等の算定)

(調整対応金額の算定)

(3)適用要件

当該制度の適用にあたっては、以下の対応が必要になります。

1. 別表14(5)の提出

離脱する通算子法人の株式を保有する法人は通算終了事由が生じた時の属する事業年度の確定申告書等に別表14(5)を添付する必要があります。

2. 根拠資料の保存

通算子法人株式の各取得時期における調整勘定対応金額の根拠となる資料の保存が必要になります。(各取得における取得価額、取得数、取得日、通算子法人の発行株式総数、保有する資産・負債の価額及びその価額の算定根拠資料等)

■今後の適用にあたって

ご紹介の通り、当該制度を適用する場合には取得時点における保有資産・負債の時価の認識やその根拠となる資料の保存が必要となるため、既にグループに加入している法人の離脱で当該制度の適用が難しい場面も多いように思います。

今後通算グループに加入する予定の子法人株式を取得する場合には、株式の買収において確認すべき事項の1つとして当該制度を認識し、必要な資料をそろえて離脱時に備えておくことが必要です。