2024.02.28

【グループ通算/第19回】 個別財務諸表における繰延税金資産の回収可能性の留意点

今回はグループ通算制度を適用する場合における、個別財務諸表の繰延税金資産の回収可能性の判断における留意点を紹介します。

1.税金の種類ごとに異なる会社分類

グループ通算制度は法人税及び地方法人税が対象となっているため、対象とされていない住民税・事業税については、法人税及び地方法人税とは区別して税効果会計を適用する必要があります(実務対応報告第42号8項)。

連結納税制度を適用してきた会社にとってはおなじみの規定ですが、単体納税制度からの移行を考えている会社の場合はピンと来ないかもしれません。法人税及び地方法人税は、グループ間での損益通算後の所得を以て会社分類を決定しますが、住民税及び事業税は通算会社の所得のみを以て会社分類を決定します。

そのため、グループ通算制度を適用する会社においては、法人税及び地方法人税と、住民税及び事業税で、会社分類が異なる可能性があります。

この場合、将来減算一時差異(以下、一時差異)等の回収可能額は税目ごとに個別に判定する必要があり、回収可能額に対する税率も法定実効税率ではなく、個別の税率を用いて算定する必要があります。

なお、住民税の法人税割の税額計算は、グループ通算制度によって算定された法人税額からグループ通算制度による影響を控除して算定するため、これを考慮して繰延税金資産の回収可能性の判断を行うことになります。

2.繰延税金資産の回収可能額の計算フロー

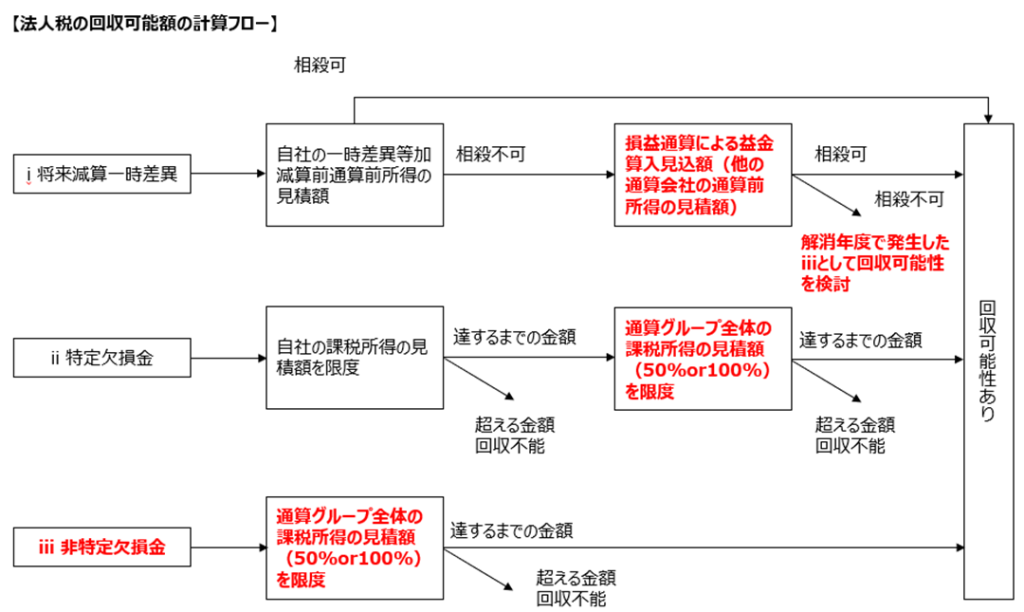

A) 法人税及び地方法人税

具体的な計算フローは以下の通りです。単体納税制度と比較すると、将来減算一時差異の解消予定額が通算会社単体の一時差異等加減算前課税所得と相殺し切れない場合に、損益通算による益金算入見込額と相殺するプロセスが追加されます。それでも相殺し切れない場合は解消年度で発生した非特定欠損金として、翌期以降の通算グループ全体の課税所得の見積額との相殺を行います。

なお、非特定欠損金の回収可能となる金額は、通算グループ全体の課税所得の見積額(大法人の場合は×50%)が限度額となります。特定欠損金の回収可能となる金額は、通算グループ全体の課税所得の見積額(大法人の場合は×50%)か、通算法人単体の課税所得の見積額(大会社の場合でも100%までOK)のいずれか小さい方となります。

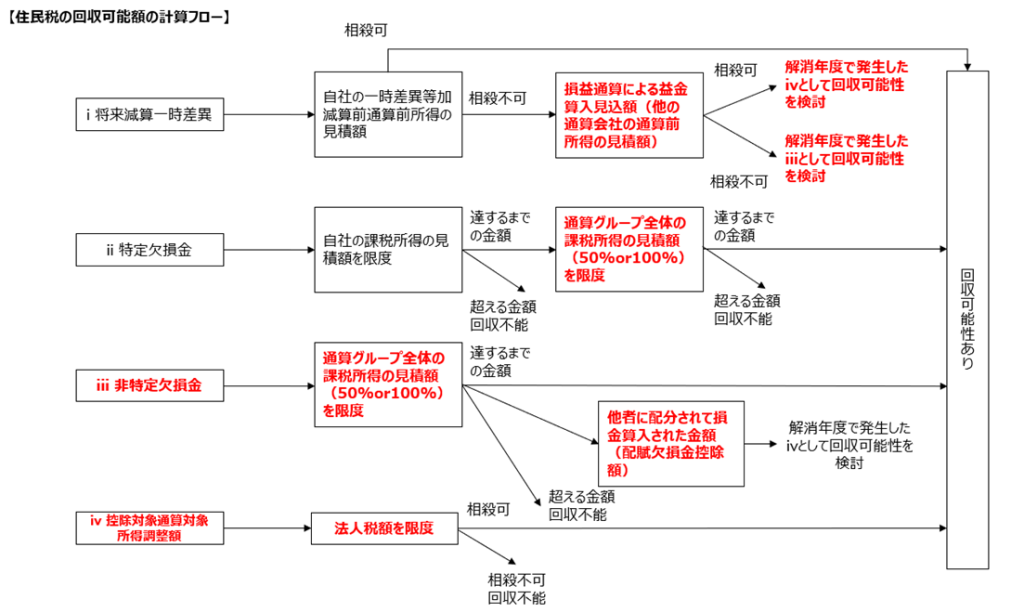

B) 住民税

具体的な計算フローは以下の通りです。上述の通り、住民税の税額計算は、グループ通算制度によって算定された法人税額からのグループ通算制度による影響を控除して算定するため、回収可能額の計算が大変複雑になります。

将来減算一時差異の解消予定額が、通算会社単体の一時差異等加減算前通算前所得と相殺し切れない場合は、法人税と同様、損益通算による益金算入見込額と相殺します。ここで、仮に損益通算による益金算入見込額と相殺できる場合でも、控除対象通算対象所得調整額となり、住民税特有の欠損金(以下表のiv)として翌期以降の法人税額と相殺可能かを判定するプロセスが発生します。また、非特定欠損金と通算グループ全体の課税所得を相殺する際に、他社に配賦されて損金算入された金額も同様、控除対象配賦欠損調整額として住民税特有の欠損金となり、法人税額との相殺可能額までが回収可能金額となります。

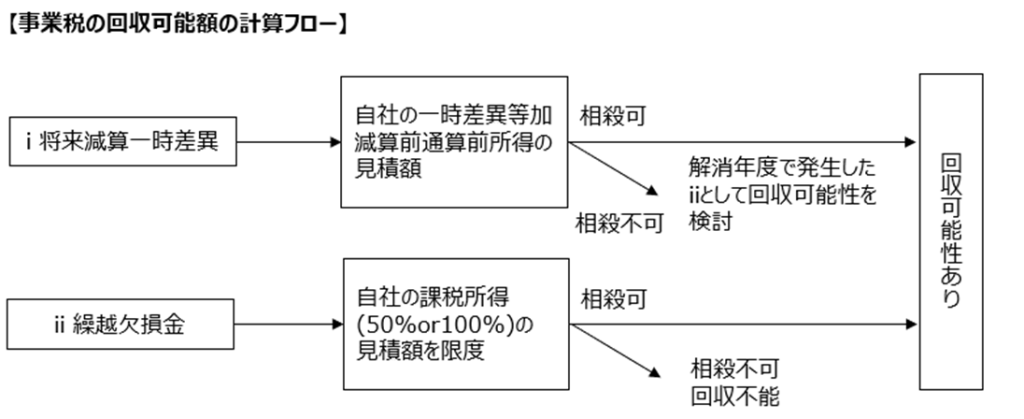

C) 事業税

事業税における繰越欠損金に係る回収可能額の計算は、単体納税制度と同様となります。

おわりに

通算グループ全体の課税所得が一時差異等を上回っている場合は、単体納税制度からのグループ通算制度の移行により繰延税金資産の回収可能性が改善することになります。

ただし、回収可能額の計算フローが大変複雑になるため、表計算ソフトを使用した繰延税金資産の回収可能性の評価は困難であることがほとんどです。グループ通算制度を適用する場合には、専用の税効果計算システムを使用して繰延税金資産の回収可能性を評価することを推奨します。